Rufen Sie uns einfach an, und wir beraten Sie gerne zu unserem Seminar- und Studienangebot.

Unsere Ansprechpartner:

Michael Rabbat, Dipl.-Kfm.

MBA Chief Operating Officer

Claudia Hardmeier

Kunden-Center

Studienbetreuung

6.3.2. Berechnung des Terminal Value

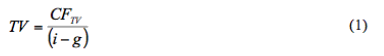

Der Terminal Value, der einen Dummy für alle zukünftigen Cashflows darstellen soll, wird wie folgt berechnet:62

wobei:

TV = Terminal Value, Endwert, Restwert, Fortführungswert

CFTV = normalisierte Höhe des bewertungsrelevanten Cashflows im ersten Jahr nach der Detailprognoseperiode

i = Diskontierungszinssatz; bei dem hier angewendeten Entity-Ansatz ist es der WACC63

g = erwartete Wachstumsrate des bewertungsrelevanten Cashflows

Der Terminal Value stellt ein zentrales Element in der Unternehmensbewertung nach der Discounted Cashflow-Methode dar. Weit über 50 % des Firmenwertes werden über diese Variable beschrieben.64 In den beidem Szenarien, die im Rahmen der vorliegenden Arbeit ermittelt werden, liegt

der Terminal Value sogar bei über 70 %. (siehe Anhang Seite 59 und 61)

Die Wachstumsrate g

Der größte Werttreiber innerhalb des Fortführungswertes ist die angenommene Wachstumsrate g, so Damodaran.65 In der vorliegenden Arbeit wird angenommen, dass das langfristige Unternehmenswachstum 1 % beträgt. Die Literatur geht von Raten zwischen 0 % und 3 % aus, wobei eine Rate von 3 % als sehr wachstumsstark zu bewerten ist und nur für Unternehmen in „sehr dynamischen“ Branchen herangezogen werden sollte.66 Die Sondermaschinenbauindustrie ist langfristig als konstant zu bezeichnen, sie unterliegt keinen großen Schwankungen oder Entwicklungsschüben.

Vielmehr kann beobachtet werden, dass sie ungefähr die gleiche langfristige Wachstumsrate wie die gesamte Ökonomie aufweist.67

Die Cashflows im Terminal Value

Unter Praktikern, die die DCF-Methode anwenden, wird davon ausgegangen, dass die zukünftige Entwicklung des Unternehmens ebenso verläuft wie das letzte Jahr der Detailplanung. Alle Prämissen, die in der letzten Planungsperiode gesetzte werden, bleiben für den Terminal Value bestehen, weil davon ausgegangen wird, dass sich das Unternehmen in einem „Gleichgewichts- bzw. Beharrungszustand befindet“. Diese Vorgehensweise ist laut Ernst, Schneider und Thielen nicht korrekt.68 Die Wachstumsrate, die für die Zukunft angenommen wird, muss in die Kalkulation des EBIT, des Working-Capital, des Sachanlagevermögens und der Abschreibungen einbezogen werden.69 Dies ist in der vorliegenden Berechnung erfolgt.

62 Vgl. Ernst/Schneider/Thielen (2012), S. 39f.

63 Die Berechnung des WACC folgt in Kapital 6.3.3.

64 Vgl. Ernst/Schneider/Thielen (2012), S. 38 f.

65 Vgl. Damodaran (2006), S. 145f.

66 Vgl. Ernst/Schneider/Thielen (2012), S. 42.

67 Die Wachstumsrate des Bruttoinlandsprodukts für Deutschland lag im Jahr 2012 bei 0,7 %. Quelle: www.bmwi.de.

68 Vgl. Ernst/Schneider/Thielen (2012), S. 39f.

69 Ernst/Schneider/Thielen (2012), S. 39.