Rufen Sie uns einfach an, und wir beraten Sie gerne zu unserem Seminar- und Studienangebot.

Unsere Ansprechpartner:

Michael Rabbat, Dipl.-Kfm.

MBA Chief Operating Officer

Claudia Hardmeier

Kunden-Center

Studienbetreuung

4.1.1 Situation des Pharmamarktes in Deutschland

Der Umsatz des gesamten deutschen Pharmamarktes

erhöht sich im Dezember 2007 gegenüber Vorjahr um +2% auf 2,2 Mrd. Euro. Der Absatz auf Basis von Zähleinheiten ist um -3% rückläufig. Im Gesamtjahr 2007 wächst der Umsatz um +5% auf 26,8 Mrd. Euro, die Menge steigt um +2%. Das Wachstum wird durch neue, nachahmerfreie Präparate getrieben, wobei die Entwicklungen im Apotheken- und Klinikmarkt in der Tendenz ähnlich verlaufen.

Der deutsche Apothekenmarkt stagniert auf Basis der Abgaben der öffentlichen Apotheken im Dezember 2007 bei einem Umsatz von rund 2 Mrd. Euro zu Herstellerabgabepreisen. Auch die Menge bleibt nahezu unverändert. Umsatzwachstum generieren rezeptpflichtige, nachahmerfreie, neuere Arzneien, eine Absatzsteigerung erzielen Generika. Rezeptpflichtige Präparate wachsen im Dezember nur knapp +2% nach Umsatz und verlieren in gleicher Höhe nach Absatz. Bei rezeptfreien Arzneien verläuft die Entwicklung umgekehrt, mit ähnlich niedrigen Veränderungsraten. Im Jahr 2007 erreicht der gesamte deutsche Apothekenmarkt ein Umsatzvolumen von rund 23 Mrd. Euro, was einem Plus von vier Prozent entspricht, während der Absatz stagniert.

Bei den Arzneibelieferungen der öffentlichen Apotheken legt das Direktgeschäft nach Umsatz um +9% zu, wobei vor allem rezeptpflichtige, nachahmerfreie Medikamente verkauft werden. Der Großhandel verbucht einen Zuwachs von +4%. Sein Umsatz steigt stärker mit rezeptfreien als rezeptpflichtigen Arzneien und mehr mit Generika als mit patentgeschützten Präparaten.

Der Umsatz des GKV-Marktes stagniert im Dezember bei einer rückläufigen Absatzentwicklung. Im gesamten Jahr 2007 liegt der Zuwachs bei +6%, wobei die Entwicklung moderat ausfällt, wenn Sondereffekte berücksichtigt werden. Lässt man die politisch induzierten höheren Kosten für Impfstoffe außen vor, zieht den Effekt der erhöhten Mehrwertsteuer ab, und schätzt Einsparungen aus Rabattverträgen, so verbleibt eine Steigerung von +1% und damit ein mit 2006 vergleichbares Niveau. Bedingt durch den Zuwachs neuer, meist patentgeschützter Arzneien zur Behandlung oftmals schwerer Erkrankungen, ist die Struktur die stärkste Wachstumskomponente im GKV-Markt des Jahres 2007.

Die Arzneimittel-Einsparungen der GKV durch Zwangsrabatte für die Hersteller liegen mit knapp 1,1 Mrd. Euro um 100 Mio. höher als im Vorjahr. Werden zusätzlich geschätzte Einsparungen durch Rabattverträge berücksichtigt, fällt die Rabattbelastung der Unternehmen um +25% höher aus.

„Rabattarzneien“ haben den Markt seit April schnell durchdrungen. Im Dezember 2007 sind bereits 38% der abgegebenen Präparate des generikafähigen Segments „Rabattarzneien“. Die „Top 3“ Generikaanbieter erreichen hier mittels Sortimentverträgen bereits 33%, im „reinen Rabattmarkt“ liegt ihr Anteil noch höher. Bei einigen Kassen stammt über jedes zweite abgegebene „Rabattmedikament“ aus dem generikafähigen Bereich.

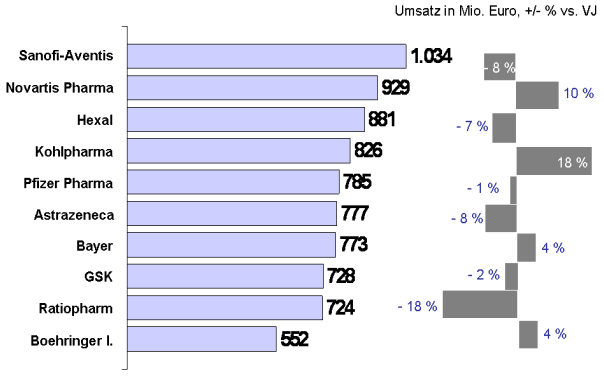

Abbildung 4.2: 10 führende Hersteller nach Verordnungsumsatz in Deutschland

Quelle: IMS PharmaScope®, Apothekenabgaben/-umsatz, Jan. – Dez. 2007

Auffallend für das Jahr 2007 ist die Tatsache, dass im Gegensatz zu den Vorjahren nur 3 der führenden Hersteller Wachstum im Verordnungsumsatz zeigen. Die Generikaunternehmen Hexal und Ratiopharm sind beide rückläufig im Umsatz und nur der Parallelimporteur Kohlpharma sticht durch ein Umsatzplus von 18% hervor (Abbildung 4.2). Diese Marktentwicklung zeigt eindeutig, dass die Kostensenkungsmaßnahmen des Gesetzgebers greifen und neue Marketinginstrumente (Rabattverträge) vom Markt schnell aufgegriffen und umgesetzt werden.