Rufen Sie uns einfach an, und wir beraten Sie gerne zu unserem Seminar- und Studienangebot.

Unsere Ansprechpartner:

Michael Rabbat, Dipl.-Kfm.

MBA Chief Operating Officer

Claudia Hardmeier

Kunden-Center

Studienbetreuung

5.1.2. Die ergänzende Chancen- und Riskoabschätzung

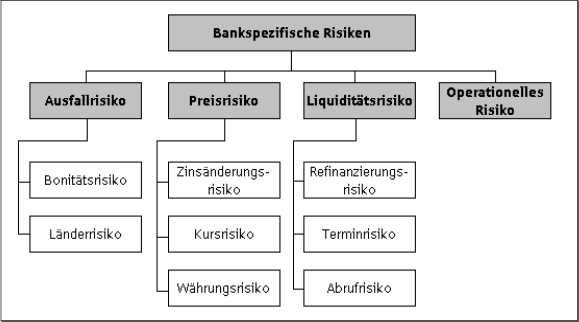

Neben der wertorientierten Bewertung sind die einzelnen Strategiealternativen auch hinsichtlich der mit ihnen verbundenen Chancen und Risken zu bewerten.317 Sparkassen unterliegen neben dem allgemeinen unternehmerischen Risiko speziellen bankspezifischen Risiken, die bei der Strategiebewertung zu berücksichtigen sind (vgl. Abb. 26).

Abbildung 26: Die Entwicklung der Unternehmensstrategie als iterativer Prozess (eigene Graphik)

Eine geeignete Kennzahl zur Beurteilung des Risikogehalts einer Strategiealternative ist der Value-at-Risk (VaR), der angibt, welchen Wert der Verlust einer bestimmten Risikoposition mit einer gegebenen Wahrscheinlichkeit in einem festgelegten Zeitraum nicht übersteigen wird.318 Der VaR fasst unterschiedliche Risikoarten in einer vergleichbaren Kennzahl zusammen und eignet somit sich gut für die Bewertung von Risiken in verschiedenen Assetklassen, die je nach Strategiealternative unter Umständen unterschiedlich gewichtet sind. So können auf Basis des VaR beispielsweise die Risiken aus dem Eigenhandel gut mit denen des Kreditgeschäftes verglichen werden.

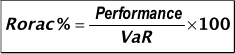

Wird das Risiko einer Strategiealternative in Relation zu ihrer Performance gesetzt, entsteht der Return-on-Risk-adjusted-Capital (RORAC) als Kennzahl zur Beurteilung einer Strategiealternative. Der RORAC beschreibt, wie viel zusätzliche Performance je eingegangener Risikoeinheit mit einer bestimmten Strategiealternative erwartet werden kann. Bei diesem Ansatz wird der Gewinn einer Periode, den eine Strategiealternative erwarten lässt, ins Verhältnis zum notwendigen Risikokapital gesetzt und damit eine Risikobereinigung des Wertbeitrages für eine bessere Vergleichbarkeit der Strategiealternativen vorgenommen.319 Das notwendige Risikokapital wird dabei mit Hilfe des Valueat-Risk bestimmt. Es ist diejenige Strategiealternative auszuwählen, die den höchsten RORAC verspricht. Der RORAC wird wie folgt ermittelt:320

Performance = prognostizierter Ertrag – Kosten in der Strategiealternative

VaR = Value at Risk

Ein weiteres Medium zur Einschätzung von Risiken ist die Sensitivitätsanalyse, mit deren Hilfe ermittelt werden kann, wie stark sich das Ergebnis einer Strategiealternative verändert, wenn einzelne zugrundeliegende Parameter verändert werden. Hierfür bietet sich der in Abschnitt 3.4.2.2 dargestellte Wertbeitragsbaum an, der die rechnerischen Beziehungen zwischen einzelnen operativen Erfolgsfaktoren und deren Auswirkungen auf den EVA verdeutlicht.321

317 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 270 318 Vgl. http://wirtschaftslexikon.gabler.de/Archiv/296390/value-at-risk-var-v2.html (Anhang 23)

319 Vgl. http://wirtschaftslexikon.gabler.de/Archiv/296452/return-on-risk-adjusted-capital-rorac-v2.html (Anhang 24)

320 SVB, Keller G.: Seminar Integrierte Ergebnis- und Risikosteuerung, 06./07.07.2011, Folie 78 (Anhang 25)

321 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 271 ff.