Rufen Sie uns einfach an, und wir beraten Sie gerne zu unserem Seminar- und Studienangebot.

Unsere Ansprechpartner:

Michael Rabbat, Dipl.-Kfm.

MBA Chief Operating Officer

Claudia Hardmeier

Kunden-Center

Studienbetreuung

3.3.4. Analyse der Mikroumwelt

In Ergänzung zur Analyse der Makroumwelt, welche die Umweltsituation unabhängig von der Branche untersucht und zur Analyse der Branchenstruktur, die branchenspezifische Charakteristika beleuchtet, widmet sich die Mikroanalyse speziellen Einflussfaktoren für die Sparkassen in ihren jeweiligen Wirkungskreisen. Dabei werden dieselben Aspekte und Einflussfaktoren untersucht, die auch bei der Analyse der Makroumwelt Gegenstand der Untersuchung waren, hier allerdings beschränkt auf das Geschäftsgebiet der Sparkasse. Diese Unterscheidung ist insofern wichtig, als nationale Einflussfaktoren von regionalen Umwelteinflüssen abweichen können. So sind Abweichungen konjunkturspezifischer Phänomene auf Bundesebene von denen einer Region durchaus üblich. Die Analyse der Mikroumwelt umfasst neben der politisch-rechtlichen Umwelt auf kommunaler Ebene auch die ökonomischen und gesellschaftlichen Verhältnisse im Geschäftsgebiet und die ökologischen Aspekte in der Region.

Neben diesen, der Analyse der Makroumwelt angelehnten Untersuchungsobjekten ist auch die Branchensituation vor Ort zu analysieren.123

Dabei sind insbesondere die Kunden- und die Wettbewerberanalyse von strategischer Relevanz.

Strategische Kundenanalyse am Beispiel Privatkunden

Die strategische Kundenanalyse befasst sich mit den (potenziellen) Kunden im Geschäftsgebiet einer Sparkasse und versucht dabei die Bedürfnisse und das Kaufverhalten der Kunden zu identifizieren.124 Da in Sparkassen Kunden mit verschiedenen Bedürfnissen und unterschiedlichen Reaktionen auf Marketing-Maßnahmen anzutreffen sind, müssen diese in weitestgehend homogene Kundensegmente abgegrenzt werden, um eine gezielte und segmentspezifische Kundenbearbeitung und den Einsatz segmentspezifischer Marketing-Maßnahmen zu ermöglichen.125

Als Kundensegmentierung wird die Aufteilung des Gesamtmarktes in homogene und untereinander möglichst heterogene Käufergruppen verstanden.126 Dies erfolgt mit Hilfe von determinierten Segmentierungskriterien, wobei aus Gründen der erhöhten Komplexität, und den damit konsequenterweise verbundenen Kosten darauf zu achten ist, dass nicht zu viele Kundensegmente gebildet werden. Dieser Spagat lässt sich durch die Auswahl von Segmentierungskriterien lösen, die in einer möglichst eindeutigen Beziehung zu den Bedürfnissen und dem Kaufverhalten der Kunden stehen.127

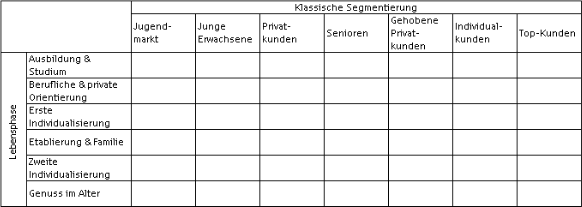

Die traditionelle Segmentierungspraxis im Privatkundengeschäft der Sparkassen, die durch die Segmentierung nach Alter, Einkommen und Vermögen geprägt war und dabei eher ertragsorientierten als potenzialorientierten Gesichtpunkten folgte, führte im Rahmen der Vertriebskonzeption „2010“ zur Bildung der folgenden „klassischen Kundensegmente“ im Privatkundengeschäft:128

- Jugendmarkt

- Junge Erwachsene

- Privatkunden

- Senioren

- Gehobene Privatkunden

- Individualkunden

- Top-Kunden

Obwohl dieser Ansatz der Kundensegmentierung nach ökonomischen Merkmalen, der heute in vielen Sparkassen vorzufinden sein dürfte, ein Schritt in die richtige Richtung war, erfüllte er den Anspruch an die Bedürfnisorientierung129 noch zu oberflächlich. Mit Einführung des Sparkassen-Finanzkonzeptes130 wurden die Bedürfnisse von Kunden situationsspezifisch nach Lebensphasen abgegrenzt:131

- Ausbildung und Studium

- Berufliche und private Orientierung

- Erste Individualisierungsphase

- Etablierung und Familie

- Zweite Individualisierungsphase

- Genuss im Alter

In diesen Lebensphasen sind annähernd gleiche charakteristische Bedürfnisse in finanzieller Hinsicht vorzufinden, so dass sich hieraus strategische Marketingpositionen einfacher und zielgerichteter bilden lassen.

Die beiden oben genannten Ansätze lassen sich in einer Matrix gegenüberstellen, so dass sich die Fragen „wer sind unsere Kunden?“ und „welche Bedürfnisse haben unsere Kunden zu welchem Zeitpunkt?“ aussagekräftig genug beantworten lassen (vgl. Tab. 4).132 Auf diese Weise wird die Bildung eines zu umfangreichen Produktportfolios und die damit verbundene Erhöhung der Komplexität (vgl. Abschnitt 4.3.2.1) von vornherein vermieden. Im Anhang ist ein Arbeitsblatt zur Durchführung dieses Prozesses beigefügt.133

Tabelle 4: Segmentierungsmatrix (Quelle: Thum/Semmler 2003, S. 86)

In einem weiteren Schritt der strategischen Kundenanalyse sind die Kaufgewohnheiten der Kunden im jeweiligen Geschäftsgebiet zu untersuchen. Dabei beeinflusst insbesondere die Absatzwegeaffinität der Kunden die strategischen Entscheidungen über Ansprachewege und Produktangebote.134 Während Finanzdienstleistungen früher ausschließlich in der Filiale nachgefragt und befriedigt wurden, werden diese heute zusätzlich fernmündlich, fernschriftlich und vor allem über das Internet abgerufen. Demzufolge kann eine Kundensegmentierung unter diesem Aspekt durchaus eine strategisch interessante Erweiterung des klassischen Segmentierungsansatzes darstellen.

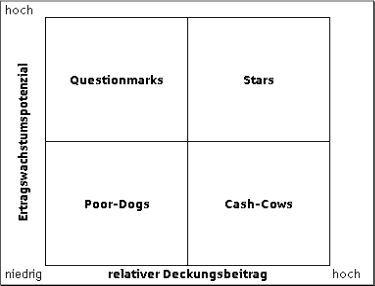

Unter Berücksichtigung der Pareto-Regel, wonach 80% der Erträge mit 20% der Kunden generiert werden,135 fragen wir uns im letzten Schritt der strategischen Kundenanalyse, welche Kunden derzeit und in Zukunft die Ertragsbringer einer Sparkasse sind. Eine weitere verbreitete Methode zur Bewertung von Kunden ist die ABC-Analyse, die anhand der Deckungsbeitragsintensität die strategische Relevanz einzelner Kundengruppen für eine Sparkasse feststellt.136 A-Kunden sind die strategisch wichtigsten Kunden mit den höchsten Deckungsbeiträgen, aber auch der höchsten Betreuungsintensität, während bei C-Kunden das Deckungsbeitragsaufkommen relativ gering ist und diese Kunden demnach möglichst standardisiert zu betreuen sind. B-Kunden sind in dieser Hinsicht noch indifferent, gelten jedoch meist als Potenzialkunden. Anhand dieser Segmentierungssystematik kann ein Kundenwertportfolio in Anlehnung an die BCG-Portfoliomatrix137 (vgl. Abschnitt 4.3.1.1) erstellt werden, wobei auf der Ordinate das Ertragswachstumspotenzial und auf der Abszisse der relative Deckungsbeitrag abgebildet wird (vgl. Abb. 5).

Je nachdem, in welchem Quadranten die einzelnen Kundensegmente einzuordnen sind, ergeben sich unterschiedliche strategische Anforderungen. So sind Jugendliche und junge Erwachsene in der Ausbildungs- und Studiumsphase in der Regel mit einem Fragezeichen zu sehen, während vermögende Privatkunden in der zweiten Individualisierungsphase zu den „Cash-Cows“ gehören dürften. Mit den daraus folgenden strategisch erforderlichen Maßnahmen werden wir uns ausführlich im folgenden Kapitel befassen.

Abbildung 5: Kundenwertportfolio (eigene Graphik)

In der Praxis entscheidet selten nur ein Kriterium über die Art der Kundensegmentierung. Vielmehr ist bei der Segmentierung eine intelligente und durchdachte Kombination mehrerer Kriterien zu fordern.138 Auf welche Segmentierungskriterien eine Sparkasse dabei letztlich zurückgreift, ist natürlich von den spezifischen Besonderheiten vor Ort abhängig. Wichtig erscheint mir jedoch die Forderung, dass für die gebildeten Kundensegmente wirksame Strategien entwickelt und umgesetzt werden können. Ist diese Voraussetzung nicht erfüllt, ist der mit der Kundensegmentierung verbundene Aufwand relativ sinnlos.

Strategische Wettbewerbsanalyse

Eigene Stärken und Schwächen lassen sich nur im Vergleich mit den relevanten Wettbewerbern identifizieren.139 Dieser Vergleich ist Aufgabe der strategischen Wettbewerberanalyse, wofür zunächst die relevanten Konkurrenten einer Sparkasse zu identifiziert sind. Als Konkurrenten gelten die Unternehmen, die aus Kundensicht in einer Substitutionsbeziehung zum eigenen Unternehmen stehen, d.h. deren Produkte zur Befriedigung der gleichen Kundenbedürfnisse geeignet sind.140 Ergänzend müssen aber auch die in Kapitel 3.3.3 genannten potenziellen Wettbewerber einbezogen werden, da sich diese gerade in dynamischen Umfeldern schnell zu Konkurrenten etablieren können. Unternehmen, die über gleiche oder ähnliche Strategien verfügen, werden dabei zu strategischen Gruppen zusammengefasst (z.B. Direktbanken und Genossenschaftsbanken). Inwieweit ein Konkurrent als relevant zu sehen ist, hängt natürlich stark von der (potenziellen) Beeinflussung des eigenen Geschäftserfolges durch die Aktivitäten des Wettbewerbers ab. Im Allgemeinen sind die Genossenschaftsbanken und die Direktbanken als relevante Wettbewerber der Sparkassen anzusehen, da erstere über ein ähnliches Geschäftsmodell wie die Sparkassen verfügen und die Direktbanken über das Internet überall und rund um die Uhr präsent sind. Welche zusätzlichen Wettbewerber im Einzelfall als relevant zu betrachten sind, hängt von den Wettbewerbsstrukturen im Geschäftsgebiet ab.

Nachdem die relevanten und stärksten Konkurrenten identifiziert sind, müssen diese detailliert analysiert werden. Dafür bietet sich die Konkurrenzanalyse nach PORTER an, welche die Ermittlung von Reaktionsprofilen der Konkurrenten aufgrund deren Motivation und Verhalten bzw. potenziellen Verhalten in den Vordergrund stellt.141 Dabei ist zu prüfen, wie die Konkurrenten auf strategische und operative Entscheidungen einer Sparkasse reagieren werden und welchen Mobilitätsbarrieren142 sie unter Umständen ausgesetzt sind. Folgen wir diesem Ansatz, so ergeben sich fünf zentrale Fragen:

- Welche Strategie verfolgt der Konkurrent gegenwärtig?

- Welche Stärken und Schwächen besitzt der Konkurrent?

- Welche zukünftigen Ziele wird er verfolgen?

- Welche Einschätzung hat der Wettbewerber von sich selbst und von der Branche?

- Wie wird der Wettbewerber auf unsere strategischen Entscheidungen reagieren?

In den seltensten Fällen werden sich die Fragen direkt beantworten lassen, da die Konkurrenten die Details ihrer Strategie in der Regel nicht öffentlich zugänglich machen. Demnach müssen einzelne Informationen fragmentartig gesammelt und analog einem Puzzle zu einem schlüssigen Gesamtbild aggregiert werden. Dies gelingt jedoch nur, wenn die systematische und nachhaltige Beobachtung von Wettbewerbern sichergestellt ist. Dieser in der modernen Managementlehre als „Competitive Intelligence“ bezeichnete Prozess versteht darunter die systematische Informationserhebung und –analyse. Aus den dadurch gewonnenen fragmentierten Informationen über Märkte, Wettbewerber und Technologien entsteht ein Verständnis über das Unternehmensumfeld.143 Das dabei erworbene Wissen über die strategisch relevanten Konkurrenten ist insbesondere in dynamischen Märkten oft überlebensnotwenig.

123 Vgl. Lütke-Uhlenbrock: [Bewertung öffentlich-rechtlicher Sparkassen (2007)] S. 89

124 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 122

125 Vgl. Schleef/Kanzler/Kraus/Fuchs: Vertriebsmanagement in Finanzinstituten, in: Steffens/ Westenbaum (Hrsg.): [Kompendium Management in Banking & Finance, Band 2 (2008)] S. 312

126 Vgl. Duderstadt S.: [Wertorientierte Vertriebssteuerung durch ganzheitliches Vertriebscontrolling (2006)] S. 75

127 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 122

128 Vgl. Thum/Semmler: [Kundenwert in Banken und Sparkassen (2003)] S. 79 f.

129 Vgl. Hinterhuber H.: [Strategische Unternehmensführung, I. Strategisches Denken (2011)] S. 140

130 Vgl. www.sparkasse.de: Das Sparkassen-Finanzkonzept verkörpert den ganzheitlichen Berat ungsansatz der Sparkassen und berücksichtigt neben der gegenwärtigen finanziellen Situation auch die zukünftigen finanziellen Aspekte des Lebens.

131 Vgl. Thum/Semmler: [Kundenwert in Banken und Sparkassen (2003)] S. 86

132 Vgl. Duderstadt S.: [Wertorientierte Vertriebssteuerung durch ganzheitliches Vertriebscontrolling (2006)] S. 78

133 Anhang 11

134 Vgl. Schleef/Kanzler/Kraus/Fuchs: Vertriebsmanagement in Finanzinstituten, in: Steffens Westenbaum (Hrsg.): [Kompendium Management in Banking & Finance, Band 2 (2008)] S. 314

135 Vgl. Jung H.: [Controlling (2003)] S. 446

136 Vgl. Jung H.: [Controlling (2003)] S. 445 f.

137 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 425 ff.

138 Vgl. Schleef/Kanzler/Kraus/Fuchs: Vertriebsmanagement in Finanzinstituten, in: Steffens/ Westenbaum (Hrsg.): [Kompendium Management in Banking & Finance, Band 2 (2008)] S. 314

139 Vgl. St. Galler Business School: [Einführung in das strategische Management (2011)] S. 5

140 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 126 ff.

141 Vgl. Buchholz L.: [Strategisches Controlling (2009)] S. 184 f.

142 Vgl. Hungenberg, H.: [Strategisches Management in Unternehmen (2004)] S. 126 f.: Eine Mobilitätsbarriere behindert die Veränderung der strategischen Pos ition eines Unternehmens

143 Vgl. Michaeli R.: [Competitive Intelligence (2006)] S. 3 f.